86岁「最会赚钱的数学家」Jim Simons去世,量化投资一代传奇落幕!一生赚了超2000亿 曾与陈省身合作

发表于 : 周六 5月 11, 2024 3:18 pm

新智元报道

编辑:乔杨 好困

【新智元导读】Simons基金会宣布了创始人Jim Simons逝世的消息,他的去世引发了金融界、科技界和数学界等多个领域的悼念。他年轻时追求学术道路,中年进入商界,晚年成为了一名亿万富翁慈善家。

当地时间5月10日,数学和量化交易领域的传奇人物Jim Simons在纽约市曼哈顿的家中去世,享年86岁。

根据福布斯排行榜,Jim Simons去世时的净资产达到了314亿美元,排名世界第51位。

他逝世的消息被纽约时报、路透社、华尔街日报等知名媒体的报道,许多大佬也纷纷发推文表示悼念,包括Yann LeCun和马毅等。

Jim走过了充满好奇心的一生,他常说自己的职业生涯经历了三个阶段:数学家、投资者和慈善家。

从数学开始的传奇一生

少年时期的Jim就表现出了对数学的强烈兴趣,他打发时间的方式是不断计算数字或者思考芝诺悖论。

2015年接受YouTube频道Numberphile采访时,他说道:「我喜欢数学的一切」,「我唯一想到的就是我会成为一名数学家。」

带着对数学的热爱,他在MIT完成本科的数学学习后,前往加州大学伯克利分校攻读数学博士学位,研究微分几何,比如流形等弯曲空间的几何和拓扑,这也是他后续工作的重点。

他于1962年在Bertram Kostant指导下完成自己的博士论文,给出了对黎曼流形完整群分类的新证明。

论文地址:https://www.math.stonybrook.edu/~bishop ... s_1968.pdf

1968年-1978年,Simons担任纽约石溪大学数学系主任,为这所刚刚成立11年的年轻大学吸引到了很多才华横溢的学者,并为该校数学系建立了卓越的声誉。

2023年,Simon和妻子向他曾工作过的石溪大学一次性捐赠了5亿美元,这是美国大学有史以来收到的最大一笔无限制捐赠。

在石溪大学任教期间,他最为著名的工作是与著名华裔数学家陈省身的合作,他们在1974年共同发表了一篇题为「特征形式和几何不变量」的论文,提出了Chern-Simons 不变量。

美国华裔数学家,「现代微分几何之父」陈省身

论文地址:https://math.mit.edu/juvitop/pastsemina ... Simons.pdf

Simons在2005年为陈省身撰写的讣告中提到他们的合作,「那绝对是我数学生涯中的一个高峰,我相信与Chern合作的任何人都会有同样的感受。」

两人当时都没有意识到的是,这项工作不仅对数学领域十分重要,还会在未来对量子场论、弦理论和凝聚态物理学等领域产生深远影响。

1978年,数学物理学家Albert Schwarz在此基础上提出了Chern-Simons理论,也就是早期的拓扑量子场论。

Simons后来回忆道,「那是一个激动人心的时刻,因为数学家和物理学家刚刚开始意识到物理和几何学相互交织的本质。 据我所知,现在它们已经密不可分。」

Simons在数学领域的成果让他在1976年获得美国数学会(AMS)颁布的Oswald Veblen几何奖,并于2014年当选美国国家科学院院士。

晚年时期,经历了商界起伏的Simons又重新回归数学研究领域,与另外两位美国国家科学院院士Jeff Cheeger以及Dennis Sullivan合作。

2007年,69岁的Simons与Dennis Sullivan在Topology Journal上共同发表了一篇被广泛引用的论文,依旧是他年轻时研究的微分几何领域。

论文地址:https://arxiv.org/pdf/math/0701077

Simons的妻子曾这样描述,「当他目光呆滞、开始磨牙时,你就知道他是在思考数学问题。」

金融革命

Simons一直对商业尤其是金融领域抱有浓厚的兴趣。在加州大学伯克利分校任教期间,他尝试过交易股票和大豆期货,并且一直在寻找投资机会。

1978年,他离开学术界并进入商界,在石溪创立对冲基金管理公司Monometrics,1982年被更名为Renaissance Technologies。

公司刚起步时虽然经历了一些波折,但很快就找到了一种高效的盈利方式:利用基于计算机的数学建模方法分析和执行交易,涉及股票、大宗商品、货币等投资产品。

他认为投资产品的交易存在一种模式,这种模式可以使用计算机和数学模型进行预测。这是如今金融领域的普遍做法,但在当时却是一种全新的理论。

Simons说,「我想要那种在我睡觉时就可以赚钱的模型」,「一个没有人类干扰的纯粹系统」。

事实证明,他的理论是成功的。据《华尔街日报》报道,Renaissance Technologies在1988年至2018年期间实现了约1000亿美元的收益,平均每年增长66%,彻底改变了对冲基金的收益模式。

与典型的华尔街公司不同,Renaissance Technologies喜欢聘请非金融背景的专家,比如数学家、物理学家和计算机科学家。Simons常说,顶尖科学家团队和合作的工作氛围是其成功的「秘密武器」。

他在《纽约客》的采访中表示,「我的管理风格一直是寻找杰出人才,并给予他们充分的自主权。」

热心的慈善家

不仅如此,这种方法也被Simons带入了他的慈善活动中。

Simons基金会自1994年成立以来,就一直在不断地成长和发展。

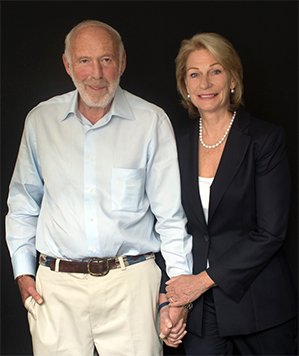

2003年,他与妻子、基金会现任主席Marilyn Simons召集了一批顶尖的神经科学家和其他专家,共同探讨自闭症研究。

这次会议催生了基金会的首个资助项目,Simons基金会自闭症研究倡议(Simons Foundation Autism Research Initiative, SFARI),并且加强了对数学和基础科学的支持。

随着基金会的不断发展,Jim和Marilyn扩展了资助项目,包含生物学、数学、物理学、理论计算机科学、神经科学以及科学普及和教育。

而受到资助的研究者们,也相继获得了诺贝尔奖、菲尔兹奖章等顶尖荣誉。与此同时,基金会自身也凭借着对科学的贡献获得了普利策奖、奥斯卡奖提名以及多个艾美奖和皮博迪奖。

2010年从Renaissance Technologies退休后,Simons更加积极地参与基金会的工作,并对其抱有更大的期望。

2012年,他和Marilyn再次召集了一次具有里程碑意义的会议,催生了Simons合作项目(Simons Collaborations)——召集不同领域的杰出科学家,来共同解决基础科学的重大课题,比如大脑的内部运作和生命起源等。

2016年,内部研究部门——Flatiron Institute在纽约正式成立。如今,它已经成为计算科学的中心,有数百名研究人员致力于研究天体物理学、生物学、数学、神经科学和量子物理学等领域。

Simons在2019年基金会年度报告中写道,「基础科学(包括数学)的非凡之处在于,你永远不知道它会走向何方。有时似乎毫无进展,但更多时候它会沿着一条通向更多发现的道路前进。这往往会带来意想不到的实际应用,为我们的文明奠定基础。」

参考资料:

https://www.simonsfoundation.org/2024/0 ... ies-at-86/

https://www.simonsfoundation.org/2024/0 ... im-simons/

https://www.simonsfoundation.org/2012/0 ... thematics/

https://nymag.com/intelligencer/article ... treet.html

https://www.newyorker.com/magazine/2017 ... mbers-king